大河报·大河财立方记者 刘赟

2月20日晚,神火股份发布公告称,拟引入河南神火集团有限公司(以下简称“神火集团”)参股公司河南资产神火转型发展基金(有限合伙)(以下简称“转型发展基金(有限合伙)”)对公司下属子公司河南省许昌新龙矿业有限责任公司(以下简称“新龙公司”)增资8.75亿元,增资款用于偿还银行贷款。

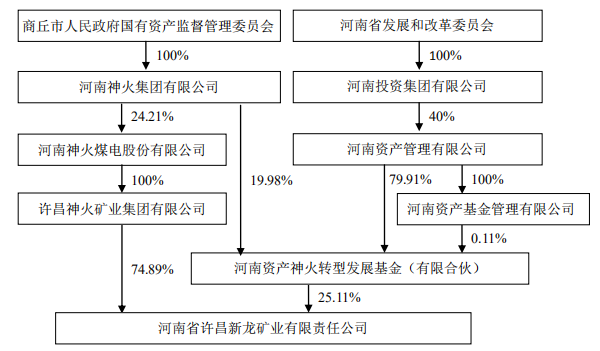

公司全资子公司许昌神火矿业集团有限公司(以下简称“许昌神火”)放弃优先认缴出资权暨增资完成后,转型发展基金(有限合伙)持有新龙公司约25.11%股权,许昌神火持有新龙公司约74.89%股权。

神火股份表示,目前公司正在履行相关内部决策程序、与投资者商谈签署相关协议。本次增资完成后,公司仍是新龙公司实际控制人,仍然拥有对新龙公司的实际控制权。

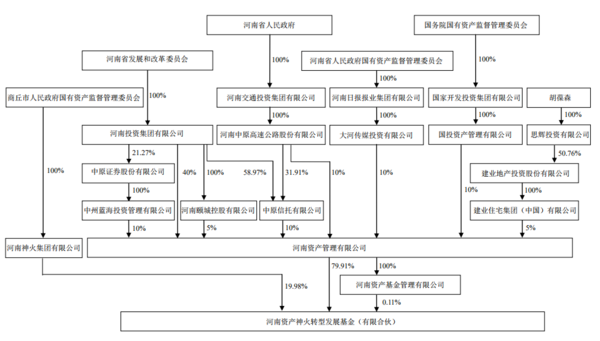

此前于1月8日,神火股份曾发布公告称,公司控股股东神火集团与河南资产管理有限公司、河南资产基金管理有限公司签署《河南资产神火转型发展基金(有限合伙)合伙协议》,拟成立河南资产神火转型发展基金(有限合伙),用于对公司全资子公司河南省许昌新龙矿业有限责任公司进行增资扩股。

公告显示,新成立的河南资产神火转型发展基金(有限合伙)注册资本为8.76亿元,目前尚未实缴出资。

其中神火集团拟出资1.75亿元,占比19.98%,河南资产拟出资7亿元,占比79.91%,河南资产基金管理有限公司为河南资产的全资子公司,经营范围为私募基金管理服务,拟出资100万元,占比0.11%。

本次公告显示,河南资产神火转型发展基金(有限合伙)于2019年1月16日成立,经营范围为从事非证券类股权投资活动及相关咨询服务。

其股权结构图如下:

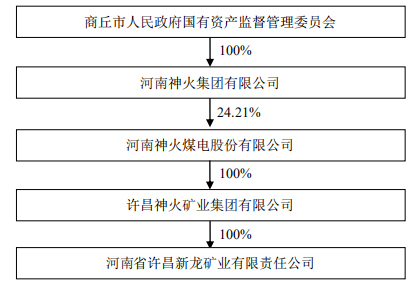

河南省许昌新龙矿业有限责任公司成立于1997 年 8 月 1 日,注册资本2.12亿元,经营范围:煤炭建设,煤炭生产(限分支机构经营)、洗选和销售,煤炭综合利用,铁路运营,物资供销(除国家专项规定外),设备租赁,技术咨询服务,多种经营等。目前,新龙公司为神火股份全资子公司。

其股权结构图如下:

本次增资完成后,新龙公司股权结构图如下:

公告披露,在评估基准日2018年10月31日,新龙公司申报评估的经审计后的不含采矿权的资产总额为29.68亿元,负债29.97亿元,净资产-2916.59万元;评估值总资产为31.41亿元,负债29.93亿元,净资产1.48亿元。

本次增资的增资款为“债转股”专项资金,由新龙公司专项用于偿还银行借款。

偿还银行借款明细具体如下:

神火股份表示,引入第三方投资者对所属企业进行增资,是为了贯彻落实国家关于供给侧结构性改革之“三去一降一补”的政策、积极稳妥降低杠杆率的重要举措,符合国家相关政策及公司发展目标。通过本次增资,公司能够降低资产负债率,杠杆率较高的问题将得到一定改善,不仅能够缓解资金压力,还能进一步降低融资成本和提高再融资能力,有效抵御经营风险和财务风险,对企业良性发展具有重要意义。 本次增资完成后,公司仍是新龙公司实际控制人,仍然拥有对新龙公司的实际控制权。

本次增资将有效优化公司资本结构、降低财务风险,提升盈利能力。以2018年10月31日作为计算基准日,通过本次增资,新龙公司资产负债率将显著下降,由85.26%降低至60.42%;按照银行同期贷款利率4.35%进行测算,新龙公司每年将节约财务费用3806.25万元。

随着新龙公司资本实力的增强、资产负债率的下降,其资金成本有望得到进一步降低、经营状况有望得到进一步改善,对上市公司的财务状况和经营成果也将产生积极影响,有利于上市公司的持续健康发展。